2020年版三四线城市买房指南

- 推荐阅读

- 2020-07-18

- 236

题图来自视觉中国,本文来自微信公众号:国泰君安证券研究(ID:gtjaresearch),作者:覃汉、刘毅、范卓宇,责任编辑:翁放

“一二线上涨,三四线下跌”,已经成为楼市中长久以来的共识。但现实情况中,一二线城市中也有雷区,三四线城市也有强者。

近期国家统计局发布的70城最新房价数据显示,新房环比涨幅最大的城市为银川、唐山,分别环比上涨1.9%、1.5%;二手房环比涨幅最大的为深圳、无锡,分别为1.9%、1.6%。

每个城市都有其自身的运行周期,我们看待每个城市的潜力也不能如传统的城市能级划分那样简单。

自去年起,国泰君安固收团队开始构建全新的“城市景气度能级体系”,以9大指标覆盖全国59城,试图重新搭建一套更精细的中国城市景气度指数。

放大镜下,这59城的真实景气度究竟如何?

59城景气度全景图

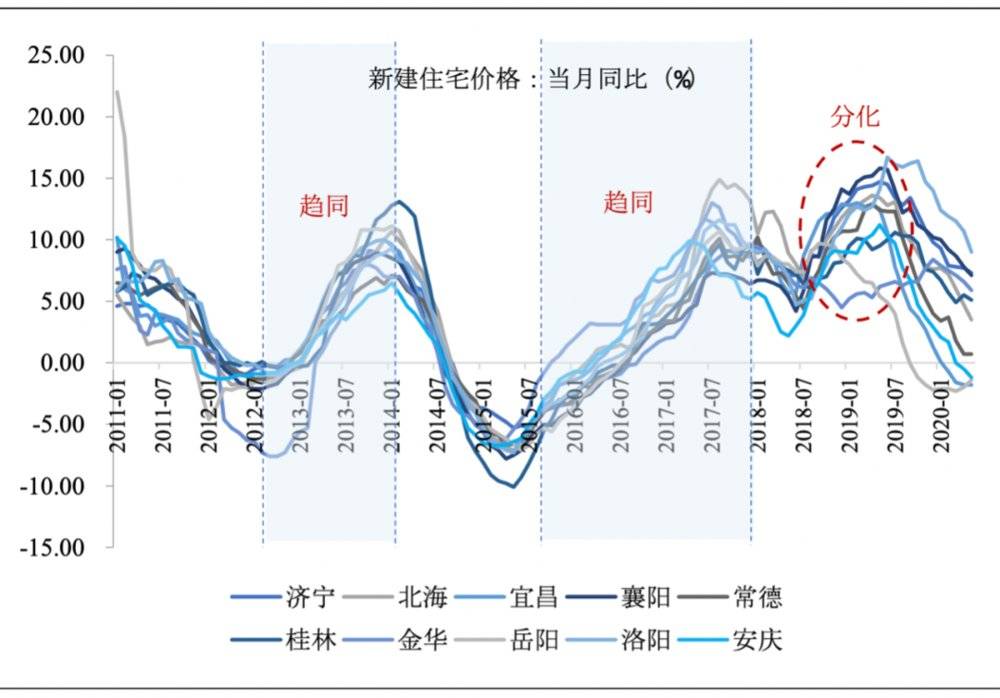

2019年4月底,中央政治局会议首提“一城一策”,2020年两会政府工作报告再提“因城施策”,究其背后原因,过去总量型的地产政策导致全国地产市场出现宽幅波动格局。

但事实上,传统的城市划分方法正在过时——虽然市场普遍预测未来一二线会强于三四线,但一二线中也有相对较弱的城市,三四线中也有表现较强的。

▼ 2019年以后一二线城市景气度开始分化

数据来源:Wind,国泰君安证券研究

▼ 2019年以后三四线城市景气度开始分化

数据来源:Wind,国泰君安证券研究

每个城市都有其自身的运行周期,政策不能再像以前一样同紧同松。

因而,国泰君安固收团队自去年起开始构建全新的“城市景气度能级体系”,该体系覆盖59座城市(*包括4个一线城市、36个二线城市、11个三线城市、8个四线城市,涵盖了绝大多数的一二线城市和代表性的三四线城市),从长短期共计9个指标入手,重新搭建了一套更精细的中国城市景气度指数。

▼ 各城市综合得分及排名

数据来源:Wind,国泰君安证券研究

一线城市北上广深优势明显,二线城市中南京、杭州表现优异。

北京、上海、广州因为城市规模大、城市化水平高、居民绝对购买力强使得其长期景气度排名靠前,综合排名较高。

二线城市中,南京、杭州商品住宅库存消化周期短,长期指标表现也较为优异。

一二线城市中,大连(58/59)、长春(53/59)、昆明(50/59)排名偏后。

2019年大连GDP为7001.7亿元,位居辽宁省第一,但由于其三面靠海的位置,难以实现经济辐射功能。就楼市而言,新开盘项目去化表现持续低速,放松调控的要求较为紧迫。

昆明作为云南的省会城市,具有丰富的旅游资源,但当下昆明房价收入比高,一定程度上降低了昆明吸引力,影响了产业发展。目前昆明房地产库存高企,去化周期长,市场存在下行压力,放松调控的紧迫性同样强烈。

三四线城市中,丽水(21/59)、台州(27/59)排名靠前。

丽水、台州同属浙江。丽水被称作“浙江绿谷”,是国家东部生态文明旅游区的12个地级市之一,台州则依托医药医化、汽车、轻工等主导优势产业,民营经济尤其活跃。

目前两地商品住宅库存去化周期较短,库存压力小,同时土地市场平均溢价率较高,房地产市场存在较大潜力。同时居民住房相对购买力相对也较强。

详细指标解读

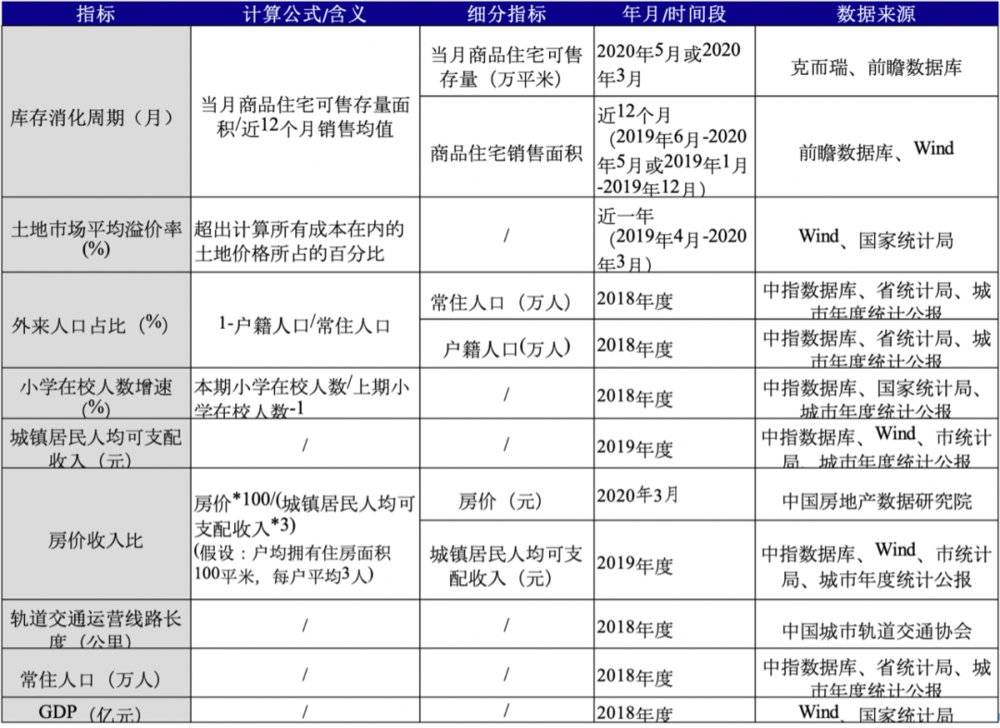

短期指标方面,我们分别选取“商品住宅库存去化周期”和“土地溢价率”作为商品住宅市场与土地市场的代表性指标。

长期指标方面,我们考察了人口表观因素、潜在因素以及居民购买力,进一步可以细分为五个方面——居民构成、年龄结构、城市化水平、城市规模、居民购买力,并分别采用“外来人口占比”、“小学在读人数增速”、“轨道交通里程”、“2018年社会生产总值”和“常住人口”、“城镇居民人均可支配收入”、“房价收入”等指标来衡量。

▼ 指标含义与数据来源

数据来源:国泰君安证券研究

备注:长春、大连市常住人口为2017年数据;库存数据来自前瞻数据库的城市包括天津、沈阳、莆田、南平、三明;库存数据来自Wind的城市包括西安、沈阳、兰州、海口、哈尔滨、徐州、镇江、湖州、泰安、台州、珠海。

一、去库存速度

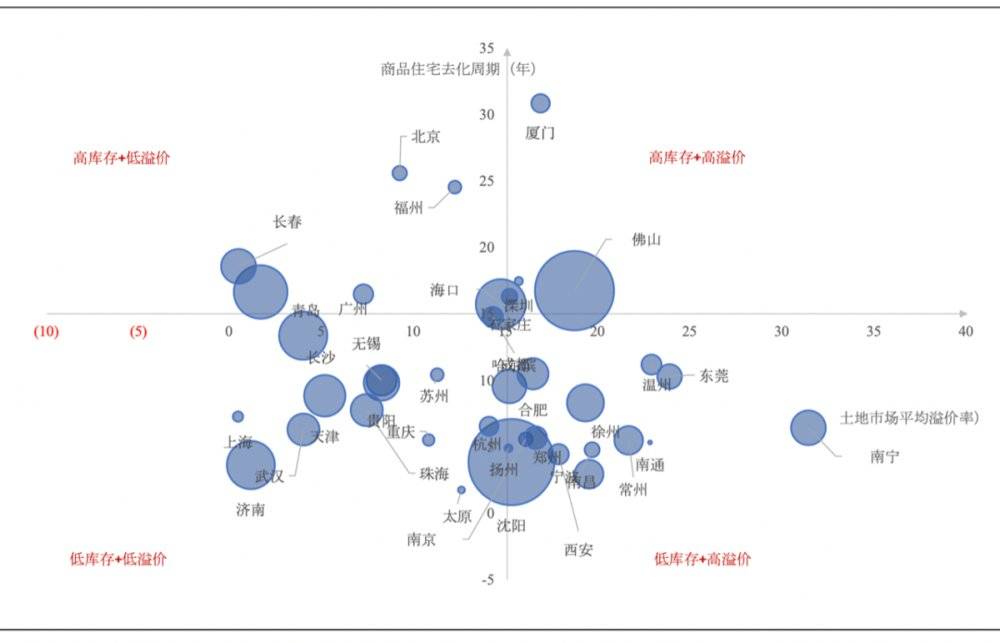

以合理库存去化周期(15个月),土地溢价率(中位数15%)为两大维度交叉分析,可以将59个城市划分为四个象限。

1. “高库存+高溢价”

2. “高库存+低溢价”(景气度较差)

3. “低库存+低溢价”(可能有限购限售)

4. “低库存+高溢价”(景气度较旺)

一二线城市

宁波、沈阳、西安等二线发达城市地产景气度较佳,库存水平较低同时土拍市场较为火热。

济南、武汉、珠海、天津等城市库存水平较低,但土地市场溢价率也较低,可能是受到严厉限购政策的影响。

佛山人均库存与库存去化周期水平均较高,但土地溢价率也明显高于中值,两个信号相互之间有些矛盾,背后的原因值得关注。

▼ 一二线城市地产短期景气度分布图

(气泡大小为人均库存)

数据来源:Wind,国泰君安证券研究

三四线城市

福建省四线城市三明库存去化周期仅为3.6个月。

江浙三线城市镇江、湖州商品住宅人均库存高,商品住宅消化周期在20个月上下,存在库存去化的风险。

中山市人均库存较高,去化周期为15.9个月处于正常区间,但平均土地溢价率高达28.46%,土地市场存在过热可能。

▼ 三四线城市地产短期景气度分布图(气泡大小为人均库存)

数据来源:Wind,国泰君安证券研究

二、人口流向

59城中,有15个城市属于人口流出城市,其余44个城市都有不同程度的人口流入。

▼ 各城市2018年外来人口占比

数据来源:Wind,国泰君安证券研究

人口流入

除北上广深四个一线城市之外,广东省经济强市东莞、中山、佛山,和福建厦门,是最吸引外来人口的4个城市,其中东莞该指标以72%位居第一,深圳以65%次之。

强二三线城市,如苏州、珠海、天津、宁波、无锡等城市紧随其后。

人口流出

人口流出较严重的城市多为四线城市,包括丽水、三明、黄石、池州。

以丽水为例,2018年丽水常住人口219.90万人,户籍人口270.19万人,相差50.29万人。

结合常住人口进行分析,北京、上海的城市容纳力领先于除重庆之外的其他城市,外来人口比例也在40%左右,其房地产市场享有巨大的人口红利支撑。

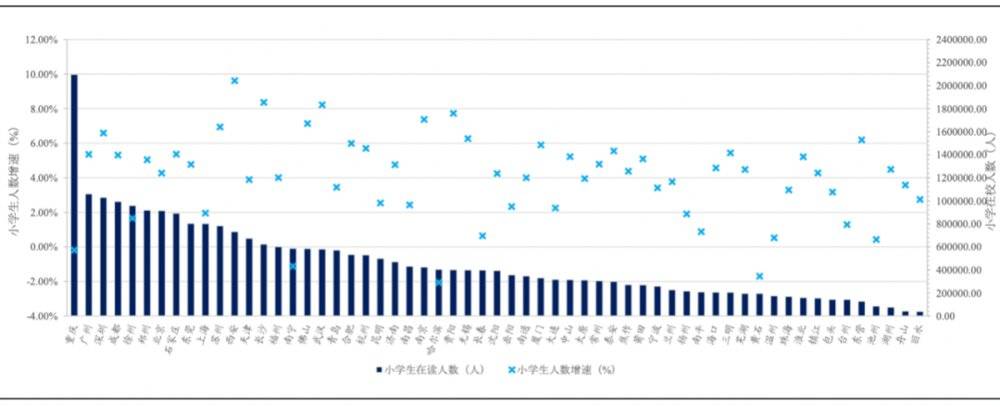

三、小学生在校人数

从绝对数量上来看,小学在校人数超过90万人的有重庆、广州、深圳、成都、徐州、郑州、北京7个城市。

从增速上来说,西安小学在校人数增长最快,接近10%,其次是长沙、武汉、贵阳、南京等二线发达城市。

三四线城市增速明显较低,增速为负的城市除四线城市黄石外,还包括哈尔滨、重庆等省会城市。

▼ 各城市2018年小学在读人数规模与增速

数据来源:Wind,国泰君安证券研究

四、地铁里程

线路里程是衡量城市轨道交通实力的基本指标。

中国城市轨道交通协会发布的《城市轨道交通2018年度统计和分析报告》显示轨道交通运营线路规模:

1. 上海、北京分别以784.6公里、713公里遥居第一、第二。

2. 省会城市中仅剩济南、海口、太原尚无轨道交通运营。

截至2018年底,少数城市已有在建地铁但尚未通车运行,包括徐州、芜湖等,其城市具备的潜在人口流量预计在未来将显著提升。

▼ 各城市2018年底轨道交通线路里程

数据来源:Wind,国泰君安证券研究

五、居民购买力

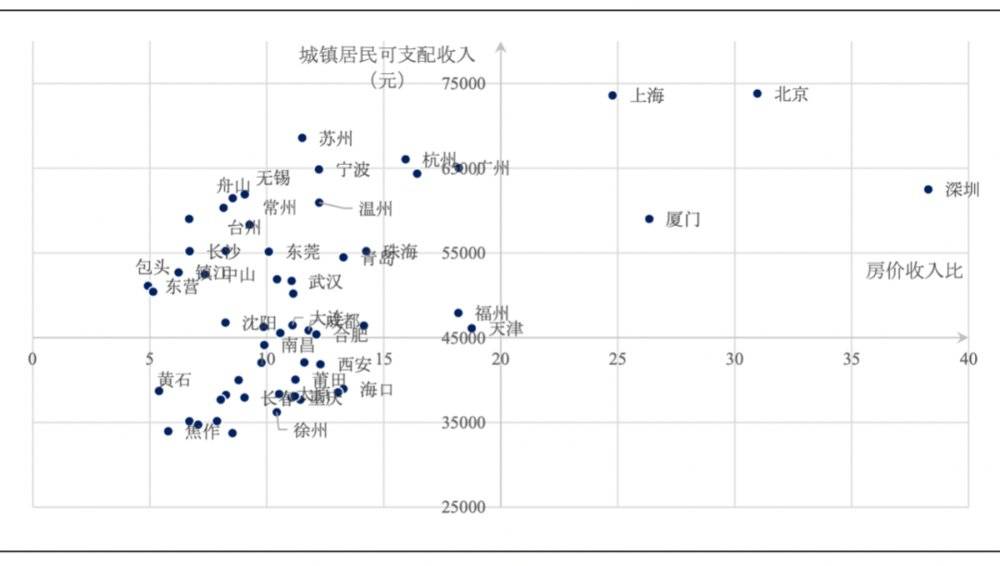

居民购买力可分为绝对购买力与相对购买力。我们用“城镇居民可支配收入”来衡量城市居民的绝对购买力,用“房价收入比”来衡量相对购买力。

▼ 各城市的绝对购买力与相对购买力

数据来源:Wind,国泰君安证券研究

可以看到,一二线城市的绝对购买力高但是相对购买力很低。深圳的房价收入比达到了38.3,比第二名北京的31高23.55%。

常州、无锡、舟山、台州和湖州属于房价收入比小于10且人均可支配收入位于57000元以上的区域,即这些城市的居民绝对、相对购买力都比较强。

2020 VS 2019 有何不同?

在此基础上,我们将观测结果与我们2019年发布的报告《59城楼市景气度小手册》(2019年版)进行对比,可以发现:

1. 疫情冲击下,59城平均库存消化周期上升,三四线城市影响更甚。

2020年一季度,疫情期间持续低迷的房地产市场导致大部分城市库存消化周期攀升。

59城平均库存消化周期由11.88上升到13.89,上涨16.92%,59城人均库存上涨4.45%。

三四线城市受到的影响相较一二线城市更甚。

统计的59城中三四线城市库存消化周期在15个月以上的有9个,占比52.94%。

三四线城市库存规模上升,近期交易市场略有降温,这使得去化的速度有所放缓,后续需警惕库存规模继续上升导致去化周期明显扩大的风险。

2. 从61家房企拿地布局来看,高能级城市仍存在明显偏好。

从边际的变化来看,自2019年5月至今,61家房企在第二能级和第一能级城市的拿地增幅最大。

由此,2019年以来房企投资方向高度趋同,仍集中布局一二线城市,尤其是在部分热点城市拿地积极性非常高。

当前房企推盘积极性较高,加快“抢收”成为不少房企的重要述求。因此,部分高能级城市可能会在短期延续“供需两旺”的态势。

3. 湖北等疫情重灾区,楼市短期受冲击严重。

湖北省内楼市受疫情冲击程度明显重于全国其他区域。2020Q1,全国商品房销售面积为21978万平方米,同比下降26.3%,而武汉商品房销售面积同比下降80.35%;本篇报告统计的59个城市中,武汉、黄石均位于湖北,其武汉、黄石的库存消化周期排名均有所下滑,武汉由2019年的12位下滑至14位,黄石由2019年的29位下滑至32位。

疫情对湖北楼市的影响虽仍未消退、但并不趋于长期,人口、经济等长期指标支撑武汉、黄石楼市综合景气程度,其楼市景气程度综合排名未改。

4. 长三角区域景气持续,粤港澳地区上升势头明显。

长三角楼市稳健不改,与2019年相比,上海,江苏的常州、无锡、南通,浙江的杭州、宁波、丽水、温州的景气程度有小幅上升。广东的东莞、佛山二市受大湾区政策红利,景气程度上浮明显。

其中,东莞市景气程度在59城中的排名由2019年的第32名飞速上升为第10名,而佛山的排名也由2019年的第21名上升为第15名。

哪些地产发行人拥有更好的土地布局?

对于地产发行人而言,仅从其一二线城市和三四线城市拿地占比,来判断其布局优劣也显得较为粗糙,更精细的做法应该是落实到其布局的每座城市。

因而,我们根据该能级体系,对61家房企2017年年初至2020年4月底在国内的拿地布局进行观测。

如果将59个城市按照排名次序十个为一档分成6档,从高到低用从深至浅的颜色表示,我们可以得到如下的房企拿地质量图表。

▼ 61家房企的2017年以来的拿地质量图

数据来源:Wind,国泰君安证券研究

除碧桂园、华夏幸福、建业地产、荣盛发展外的房企在59个城市中的拿地均超过50%,可以说对于绝大部分主流房企的大部分拿地,我们的研究是能够覆盖到的。

仅就本文所考察的59个城市来看,信达地产、北京城建、南国置业、复地集团、新华联、新湖中宝、景瑞地产等所获土地100%都在前三梯队的城市中,世茂股份、滨江集团、合景泰富集团、佳兆业集团、金地集团、金科股份等该比例也超过了90%。

这些房企过去两年的拿地布局在房企发行人中是属于比较优秀的。

本文来自微信公众号:国泰君安证券研究(ID:gtjaresearch),作者:覃汉、刘毅、范卓宇,责任编辑:翁放,以上内容节选自国泰君安证券已经发布的研究报告《固收:59城楼市景气度手册(2020年版) 》、《59城楼市景气度小手册(2019年版)》及公开信息,具体分析内容(包括风险提示等)请详见完整版报告。若因对报告的摘编产生歧义,应以完整版报告内容为准。